Retail is detail

Editie: 22.3 - Ontwikkelingen in de corporatiesector

Published on: 14 oktober 2015

Een beschouwing inzake Leidsche Rijn Centrum (LRC)

Retail is een business van groei, om het simpele feit dat het moet. Zonder groei van de omzet kunnen retailers op de lange termijn niet bestaan. Die groei moeten ze realiseren om de groeiende kosten voor te blijven. De groeiplannen van retailers hebben als gevolg dat ze onder andere willen groeien met nieuwe winkellocaties en die blijven ze ook nodig hebben. Maar hebben retailers nog steeds nodig wat ze ooit in een ander tijdsgewricht hebben bedacht? Een analyse naar aanleiding van een actuele casus LRC bij Utrecht.

Ontwikkelingen in retail algemeen

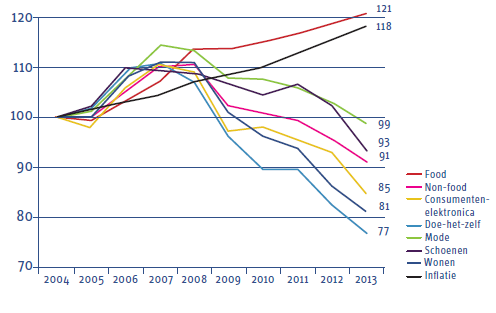

Wanneer we naar de omzet in de periode van de afgelopen tien jaar kijken valt op dat de meeste sectoren in nonfood sinds 20082009 de inflatie niet meer bij kunnen houden. Dit hoeft geen onoverkomelijk bezwaar te zijn wanneer de marges enorm stijgen. Hier is echter in de meeste branches geen sprake van.

FIGUUR 1 Omzet ontwikkeling retail 20042013 Bron: CBS, 2015, bewerking Q&A 2015

De omzetgroei kan in veel gevallen de groei van de kosten niet bijhouden wat we in de theorie ‘De schaar van Van der Kind’ noemen. Het schaarmechanisme beschrijft de noodzaak van de omzetgroei met liefst de inflatie of iets daarboven, omdat de retailer zich dan in de regel beschermd weet tegen de stijgende kosten in zijn operatie.

Online afvloeiing een serieus fenomeen

In dezelfde periode sinds 2004 heeft het aandeel online retail een behoorlijke groei doorgemaakt. Hoewel gepresenteerde cijfers van verschillende organisaties sterk uiteenlopen, is onze analyse van alle cijfers dat in 2005 slechts 1,6 procent van de totale detailhandelsomzet online werd gerealiseerd. In 2007 is de online omzet opgelopen tot 2,8 procent (Thuiswinkel, 2012) en in 2013 is de online omzet opgelopen tot bijna 6,9 procent van de totale detailhandels omzet (ABN AMRO, 2014). Vooral nonfood retail wordt geraakt, maar de verschillen van sector tot sector zijn groot. Voor elektronica is het aandeel ruim 20 procent (ABN AMRO, 2014) en voor voorverpakte levensmiddelen slechts 2 procent (ABN AMRO, 2014). Een complicerende factor is dat niet alle online omzet als zodanig wordt gemeten, wanneer fysieke retailers deze realiseren wordt de omzet als fysiek aangemerkt bij het CBS. ING stelt in haar visie op sectoren 2014 dat de schoenenbranche al 14 procent online aandeel kent en verwacht dat dit richting 2020 naar 35 procent groeit. Voor de mode schat ING het online marktvolume in op 13 procent.

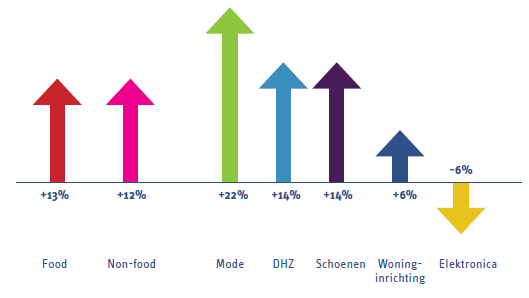

De ontwikkeling van de meters

Opmerkelijk genoeg heeft de ontwikkeling van vierkante meters winkelvloeroppervlak niet meebewogen met bovenstaande trends. Tussen 2004 en 2013 is het aantal vierkante meters in nonfood met 13 procent gestegen, waarbij in mode de stijging 22 procent en voor de schoenenbranche 14 procent bedroeg (Locatus, 2014). Wanneer we de jaren van de crisis (20072013) in ogenschouw nemen (niet afzonderlijk in een grafiek opgenomen) zien we nog steeds behoorlijke groei van het winkelvloeroppervlak. Nonfood retail ziet de meters in de periode 2007-2013 met 6 procent toenemen.

FIGUUR 2 Ontwikkeling winkelvloeroppervlak retail 20042013

Bron: CBS, 2015, Locatus 20032014, bewerking Q&A 2015

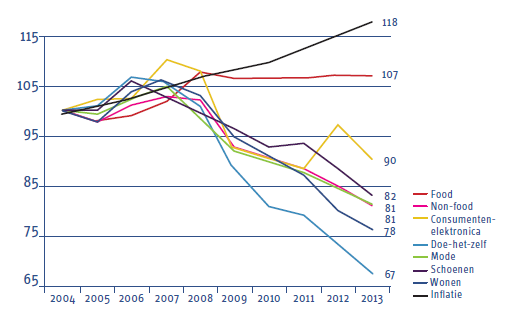

De vloerproductiviteit staat onder druk

Wanneer we kijken naar de ontwikkeling van de omzet per vierkante meter, de zogenaamde vloerproductiviteit, en de online ontwikkeling buiten beschouwing laten, daalt de omzet per meter tussen 2004 en 2013 al met 19 procent in nonfood, voor mode met 19 procent en schoenen met 18 procent, alles niet gecorrigeerd voor inflatie. Hierbij delen we de totale detailhandelsomzetten (geen correctie voor online gerealiseerde omzetten) in de respectievelijke branches in de respectievelijke jaren door de vierkante meters winkelvloeroppervlak.

FIGUUR 3 Ontwikkeling vloerproducititeit retail 20042013

Bron: CBS, 2015, Locatus 20032014, bewerking Q&A 2015

De combinatie van de nieuwe economische realiteit, de digitalisering en de overbewinkeling, heeft een enorme impact gehad op de performance van fysieke winkels, in het bijzonder op de productiviteit per meter. Ook na 2007 worden nog steeds meters toegevoegd. De fysieke omzet voor schoenen en mode is sinds 2007 met 23 procent gedaald als gevolg van afnemende bestedingen en afvloeiing naar online verkoop. Het aantal meters groeit met respectievelijk 8 procent in schoenen en 12 procent in mode. Dit leidt tot een daling van de omzet per vierkante meter met 31 procent. In 2007 is de omzet per vierkante meter voor schoenen en mode nog 3.386 euro gemiddeld en daalt naar 2.340 euro in 2013.

De consumenten prijsindex (CPI 20072013) stijgt met 13,9 procent en dat betekent een nog hardere reële daling van de omzet per vierkante meter. Hiermee wordt een over capaciteit in mode en schoenenretail van gemiddeld 30 tot 40 procent aan meters zichtbaar, omdat de inflatie voor een groot deel moet worden goed gemaakt. Niet bijhouden van de inflatie leidt tot een lagere winstgevendheid. Per verzorgingsgebied moet een afzonderlijke analyse gemaakt worden in hoeverre er nog opname capaciteit is voor nieuwe meters.

Toekomstvisie retail in Nederland

De verwachtingen voor retail lijken iets positiever te zijn dan de afgelopen jaren. Sinds het uitbreken van de crisis hebben we ten opzichte van de groeivoorspellingen die in 2008 klaar lagen voor de toekomst 11 procent moeten inleveren. In 2008 werd gedacht dat de omvang van de Nederlandse economie vijf jaar later, in 2013, 704 miljard euro zou bedragen. In werkelijkheid bleek dat nog geen 627 miljard euro te zijn. De economie was maar liefst 11 procent kleiner dan voorspeld door het IMF (NRC, 2014). Met die kennis zijn destijds plannen gemaakt voor nu en morgen.

Online zal minder hard groeien dan in de afgelopen jaren, maar desalniettemin zal dit voor een verdere afvloeiing zorgen. Natuurlijk zullen ook fysieke retailers hun deel online opeisen en de signalen lijken erop te wijzen dat fysieke retailers harder online groeien dan zogenaamde ‘pure players’, retailers die alleen online verkopen. Deze ontwikkeling brengt twee gevolgen met zich mee:

- Eigen online omzet kannibaliseert op de fysieke omzet en (nieuwe) pure players zullen verder marktaandeel pakken, omdat iedere euro die een online speler uit de markt haalt bij een niet groeiende markt ten koste gaat van bestaande (fysieke) spelers in termen van marktaandeel.

- De kosten van online omzet zijn hoger dan bij fysieke retail, dit omdat de retailer een aantal functies weer overneemt van de klant zoals het order picken. Gevolgen zijn lagere marges in totaliteit en sterk onder druk staande productiviteit bij de fysieke retailer. Traditionele retailers moeten investeren in online faciliteiten en tegelijkertijd in het aantrekkelijker maken van de winkels.

De schaar zal dan nog harder toeslaan. Retailers zullen moeten gaan rationaliseren in hun winkelportfolio. Dat betekent concreet: winkels sluiten, wellicht kleinere winkels en vaak ook minder winkels openen. Vooral die retailers die verwachten meer omzet online te zullen halen, zullen hierop voorsorteren. De regels van vóór de crisis; meer winkels, meer meters is meer omzet, werkten in feite toen al niet meer, maar zijn in de toekomst niet meer te hanteren.

Wanneer aanpassingen naar de toekomst toe uitblijven voor wat betreft netto toevoeging van metrages, zal de vloer productiviteit de neiging hebben om verder te dalen. Dit uit zich op dit moment nog maar in beperkte mate in leegstands cijfers, deels door alternatieve invullingen op leegkomende locaties, maar vooral ook door het lang blijven exploiteren van retailers.

De combinatie van de nieuwe economische realiteit, de digitalisering en de overbewinkeling, heeft een enorme impact gehad op de performance van fysieke winkels, in het bijzonder op de productiviteit per meter. Ook na 2007 worden nog steeds meters toegevoegd. De fysieke omzet voor schoenen en mode is sinds 2007 met 23 procent gedaald als gevolg van afnemende bestedingen en afvloeiing naar online verkoop. Het aantal meters groeit met respectievelijk 8 procent in schoenen en 12 procent in mode. Dit leidt tot een daling van de omzet per vierkante meter met 31 procent. In 2007 is de omzet per vierkante meter voor schoenen en mode nog 3.386 euro gemiddeld en daalt naar 2.340 euro in 2013.

Wij spreken daarom liever van latente leegstand die nog niet zichtbaar is maar wel boven de markt hangt. We zijn beland in het nieuwe normaal met een nieuwe economische realiteit van beperkte groei, afvloeiing als gevolg van de digitale ontwikkeling en dit alles leidt tot een verdere over bewinkeling waar reeds nu al sprake van is.

De casus Leidsche Rijn Centrum in het nieuwe normaal

De casus Leidsche Rijn Centrum in het nieuwe normaal De plannen voor LRC zijn al lang geleden gemaakt. Leidsche Rijn was één van de laatste echt grote stadsuitbreidingen en LRC werd gezien als één van de laatste grote centra met een stadsdeelverzorgende functie in Nederland. Het zou het ‘tweede centrum’ van Utrecht worden. De belangstelling voor de vestiging vanuit de retail was groot. Daarbij kon onmogelijk rekening worden gehouden met alle toekomstige ontwikkelingen. Hoe om te gaan met een projectie uit het verleden van een centrum in het nieuwe normaal?

Locatie suboptimaal

Idealiter ligt een winkelcentrum in het midden van haar verzorgingsgebied. De bedachte locatie van LRC is aan de rand van het beoogde verzorgingsgebied. Bovendien is het voorziene LRC op relatief korte afstand van Utrecht Centrum gelegen. Verwacht mag worden dat dit zorgt voor een benedengemiddelde koopkrachtbinding vanuit het eigen stadsdeel op LRC. Dit blijkt een belangrijk argument te zijn voor retailers in hun afwegingen om niet te kiezen voor vestiging in LRC.

Actualiteit DPO-sommen

In het algemeen kan worden gesteld dat de belangrijke DPO (Distributie Planologisch Onderzoek)variabelen als koopkrachtbinding en –toevloeiing, gemiddelde besteding en vloerproductiviteit, waarmee in 2007 werd gerekend, in 2014 niet meer mogen worden toegepast. In 2007 werd in de DPO voor het niet dagelijkse pakket uitgegaan van een norm vloerproductiviteit van 4.000 euro en in 2014 is dit naar beneden bijgesteld tot een normproductiviteit van 3.000 euro. De 3.000 euro is wellicht al aan de lage kant voor een goede exploitatie. Hierbij moet worden aangetekend dat de productiviteit voor de sectoren mode en schoenen al gemiddeld lager uitkomt als gevolg van de economische en digitale ontwikkelingen. Uit een rondgang langs retailers lijkt het DPO getal uit 2014 minder realistisch en een goede exploitatie moeizaam in relatie tot de beoogde huur. Bij het vasthouden aan de normbedragen uit 2014, zouden we rekening houdend met de economische realiteit en digitalisering wellicht moeten komen tot een centrum met een substantieel kleinere capaciteit aan nonfood meters.

Online effect en mobiliteitseffect op LRC

Jongeren en gezinnen zijn in de basis een voordeel voor de ontwikkeling van winkelgebieden, ze besteden meer aan goederen dan ouderen. Er kleeft echter ook een nadeel aan deze groep, ze besteden namelijk ook meer online. Almere is een referentie die Q&A Research & Consultancy heeft onderzocht, met een bovengemiddeld hoog aandeel online aankopen. Dit hoge aandeel wordt door twee zaken gedreven, tijdgebrek enerzijds en gewenning anderzijds. Voor Leidsche Rijn hebben we geen afzonderlijk consumentenonderzoek gedaan, maar gelet op de samenstelling van de bevolking is het aannemelijk dat gedragingen van de bewoners gelijkenissen zullen vertonen. Uit onderzoek blijkt dat de afvloeiing naar online verkoop in de stad Utrecht uitzonderlijk hoog is voor niet dagelijkse goederen, namelijk nu reeds 20 procent (Provincie Utrecht, 2015). Het nog ontbreken van een niet dagelijkse winkelvoorziening kan bijdragen aan een groter online aandeel van de bestedingen. Omdat mode en schoenen sterk groeiende categorieën online zijn, zouden winkels die deze producten verkopen met minder meters geprojecteerd moeten worden in LRC.

Een tweede aspect dat invloed heeft op mogelijke afvloeiing is de mobiliteit van de bewoners. Zowel gebruikmaken van de auto om elders boodschappen te kunnen doen of te gaan winkelen als ook de goede en directe ontsluiting van de binnenstad van Utrecht met het openbaar vervoer, zullen effect hebben op de binding die de bewoners zullen krijgen met LRC. Uit onderzoek voor de NRW in 2013 (Q&A Research & Consultancy) bleek al dat consumenten tot 30 minuten bereid zijn te reizen voor niet dagelijkse goederen. Wij verwachten dat reeds bestaande patronen en het grote en diverse aanbod van winkelvoorzieningen in de Utrechtse binnenstad, voor bewoners van Leidsche Rijn, ook tot een beperktere behoefte aan winkelmeters zal leiden in de categorie niet dagelijkse goederen.

Overcapaciteit in Leidsche Rijn

Wij hebben bovendien nog kennisgenomen van de reeds bestaande overcapaciteit in het directe verzorgingsgebied, die zich reeds uit in de bestaande leegstand bij de andere winkelcentra. In de winkelstructuur waren ‘onder’ LRC nog twee grote wijkwinkelcentra voorzien, Vleuterweide en Terwijde. Naar huidige maatstaven zijn deze centra overgedimensioneerd; nonfood retailers hebben grotere verzorgingsgebieden nodig en vestigen zich niet langer in wijkverzorgende centra. Vooral in Terwijde is deze tendens goed waarneembaar, hier staat 45 procent van alle winkels thans leeg (Locatus, 2015).

Bovendien is met de komst van The Wall ook nog extra retail capaciteit toegevoegd aan het gebied, boven de geplande capaciteit. Deze ontwikkeling heeft de zorgvuldige winkel planning volledig doorkruist. Hoewel niet alle branches in The Wall zijn toegestaan, betekent The Wall een forse concurrent voor bijvoorbeeld de bruin/witgoed branche, die zich door de vestiging in The Wall, niet ook nog eens in LRC zal vestigen. Bovendien vindt in The Wall reeds de verkoop van mode en schoenen plaats (natuurlijk onder andere retail condities) en maken het concurrentieveld met LRC er niet beter op. Hoewel goed bereikbaar en met gratis parkeren, en in feite zonder concurrentie in stadsdeel Leidsche Rijn, kampt The Wall vanaf de opening met problemen en leegstand.

Compacter, maar sterker LRC

Gezien de hierboven beschreven ontwikkelingen lijkt het ons verstandig om te komen tot een substantieel kleinere maatvoering van LRC. Een die meer aansluit bij deze tijd en de bijgestelde verwachtingen ten aanzien van de ontwikkeling van nonfood retail in de komende jaren en de reeds bestaande overcapaciteit. Zoals wij de situatie kwalitatief beoordelen zouden wij komen tot een substantieel kleiner verkoopvloeroppervlak dan het thans ingetekende deel voor nonfood retail. Een kleiner centrum zorgt overigens weer voor de benodigde schaarste en dit kan weer leiden tot een betere exploitatie voor diegenen die zich wel hier kunnen vestigen. Compacter, maar sterker een centrum qua dimensie passend bij de nieuwe retail realiteit, aantrekkelijk voor de bewoners en rendabel voor de ondernemers.

Mail the editors